ここから本文です。

更新日:2025年4月2日

国民健康保険税

国民健康保険税について

国民健康保険は、病気やけがに備えて加入者が国民健康保険税を出し合って、医療費などに充てる助け合いの制度です。皆さまから納めていただいた国民健康保険税は、あなたや家族が安心して医療が受けられる国民健康保険制度を支える大切な税金です。

皆様のご理解とご協力をお願いします。

令和7年度税率表

| [基礎課税額]…国保加入者全員が対象上限66万円 | |||

|

区分 |

税率 |

||

|

所得割額 |

10.0% |

||

|

均等割額 |

25,000円 |

||

|

平等割額 |

24,000円 |

||

| [後期高齢者支援金等課税額]…国保加入者全員が対象上限26万円 | |||

|

区分 |

税率 |

||

|

所得割額 |

2.54% |

||

|

均等割額 |

6,100円 |

||

|

平等割額 |

5,000円 |

||

| [介護納付金課税額]…国保加入者のうち40歳以上65歳未満の方が対象上限17万円 | |||

|

区分 |

税率 |

||

|

所得割額 |

2.52% |

||

|

均等割額 |

7,200円 |

||

|

平等割額 |

4,200円 |

||

国民健康保険税は世帯主に課税されます

国民健康保険税は世帯主が納税義務者となります。そのため、世帯主が社会保険や後期高齢者医療保険に加入されても世帯内に国民健康保険加入者がいれば、世帯主を納税義務者として国民健康保険税の納税通知書等を送付(課税)いたします。

世帯主が後期高齢者医療保険加入者の場合は、後期高齢者医療保険料と国民健康保険税の両方の納付書等が世帯主あてに届くことになります。

国民健康保険税は3本建てで課税されます

国民健康保険に加入している人(被保険者)を対象に、次の3つの合計額が国民健康保険税として世帯主に課税されます。

- (1)基礎課税額(医療分)

- (2)後期高齢者支援金等(支援分)

- (3)介護納付金(介護分)(40歳~64歳の人のみ)

国民健康保険税の年額={(1)+(2)+(3)}×(加入月数/12月)

国民健康保険税の加入者は75歳未満の方です

国民健康保険の加入者(被保険者)は、75歳未満の方です。75歳または65歳以上75歳未満の方で、一定程度の障害の認定を受けた方のうち申請された方は、新たに後期高齢者医療制度に加入することになり、国民健康保険から外れることになります。

65歳以上の方の国民健康保険税の納付方法

国民健康保険税の納税方法については、65歳から74歳までの方で次の全ての条件を満たす場合は、公的年金等からの差し引き(特別徴収)になります。

- 世帯主が国民健康保険に加入している世帯で、世帯内の国民健康保険被保険者全員が65歳から74歳までの年齢である。

- 国民健康保険の世帯主が年額18万円以上の年金を受給している。

- 国民健康保険の世帯主が介護保険料の特別徴収(年金からの差し引き)の対象である。

- 国民健康保険の世帯主の介護保険料と国民健康保険税の合計額が、年金支給額の2分の1を超えない。

ただし、世帯主が4月~3月の間に75歳に到達する年度は、普通徴収(納付書もしくは口座振替による納付)となります。

徴収税額は、1年間の税額を年金(6回)から差し引きます。

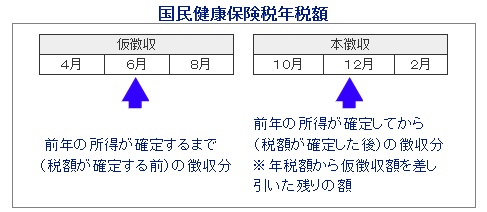

- 仮徴収3回(4月、6月、8月)

税額が確定する前の徴収で、前年度の国民健康保険税額をもとに計算した額を徴収します。 - 本徴収3回(10月、12月、2月)

税額が確定した後の徴収で、保険税の年額から仮徴収分を差し引いた残りの額を徴収します。

特別徴収の対象とならない方は、今までどおりの方法(普通徴収)での納付となります。

特別徴収の対象の方で、未納がなく、口座振替で確実に納付していただける場合は、税務課に申出をすることにより、普通徴収を選択することができます。ただし、納付書での納付は選択することができません。

後期高齢者医療制度の創設に伴う国民健康保険税における配慮

(1)「旧被扶養者」に対する減免

被用者保険(勤務先の保険など)の被保険者本人が後期高齢者医療制度へ移行することにより、当該被保険者の被扶養者であった65歳~74歳の方(旧被扶養者という。)が国民健康保険に加入する場合、当分の間、次のとおり国民健康保険税が減額されます。

後期高齢者医療制度には「扶養」という考え方がないことから、旧被扶養者は国民健康保険に加入し保険税を支払うことになるため、その配慮措置として、保険税を減額するものです。(65歳~74歳の方に限ります。)

減額の内容は次のとおりです。

- 1. 旧被扶養者にかかる所得割額について、所得の状況にかかわらず、これが全額免除されます。

- 2. 旧被扶養者にかかる均等割額は、資格取得月以後2年を経過する月までの間に限り、半額になります。(既に資格取得した方にも適用されます。)

- 3. 旧被扶養者のみで構成される世帯に限り、旧被扶養者の属する世帯にかかる平等割額が、資格取得月以後2年を経過するまでの間に限り、半額になります。(既に資格取得した方にも適用されます。)

2.・3.で、旧被扶養者の属する世帯が、その所得により7割軽減に該当する世帯である場合は、7割軽減が優先して適用になります。

(2)軽減判定に関する措置

国民健康保険から後期高齢者医療保険制度への移行により、同世帯内の国民健康保険加入者数が減少しても、一定期間、従前と同様の軽減判定を受けることができるよう、国民健康保険から後期高齢者医療制度へ移行した人の所得及び人数も含めて軽減判定を行います。

ただし、世帯構成に変更が生じた場合は、軽減判定に関する措置の見直しを行うことがあります。

(3)平等割の減額措置

国民健康保険から後期高齢者医療制度への移行により、同世帯内の国民健康保険加入者数が1人になった場合、基礎課税額(医療分)及び後期高齢者支援金等(支援分)の平等割を5年間半額に、さらにその後3年間、4分の3に減額します。

ただし、世帯構成に変更が生じた場合は、平等割の減額措置の見直しを行うことがあります。

非自発的失業者の保険税の軽減措置

非自発的失業(雇用主の都合による失業等)のため職場の健康保険を脱退し、国民健康保険に加入された方の負担を軽減します。次の要件をすべて満たす方が対象で、軽減措置を受けるには申請が必要となります。

- 失業時点で65歳未満の方

- 雇用保険の「特定受給資格者」または「特定理由離職者」として失業等給付を受ける方

この軽減措置は、国民健康保険税の所得割算定及び軽減判定をする際、非自発的失業者の給与所得を30/100として算定します。離職日の翌日の属する月から離職日の翌日の属する年度の翌年度末、または国民健康保険の資格喪失までの期間です。国民健康保険に加入中は、途中で就職しても引き続き対象となりますが、職場の健康保険に加入するなど国民健康保険を脱退すると終了します。

国民健康保険税の賦課期間

国民健康保険税は、4月1日から翌年3月31日の期間において世帯単位で課税します。

なお、年度途中で加入したり、資格を喪失した場合は下記により月割計算します。

- 年度の途中で加入した場合

加入(資格取得)した月から翌年3月までの加入月数

届け出た月からではありません。

※加入の届け出が遅れますと、未届期間に応じて最高3年間さかのぼって国民健康保険税が課税され、一時的に大きな負担を招くことになります。 - 年度の途中で脱退した場合

脱退(資格喪失)した月の前月までの加入月数

加入・脱退の届け出は必ず14日以内に行いましょう。

- 全ての国民は、何らかの医療保険に加入しなければなりません。

- 職場の医療保険(任意継続保険を含む。)に加入していない75歳未満の方は、国民健康保険に加入してください。

- 加入及び脱退の手続きは、社会保険等の資格喪失後又は資格取得後、14日以内に行ってください。

- 持参するもの

- 社会保険等資格取得(喪失)証明書

- 厚生年金又は共済年金の年金証書(受給している方で65歳未満の方)

※家族の方が国民健康保険に加入されている場合は、家族の国民健康保険証も一緒に持参してください。

国民健康保険税の計算方法

世帯内の被保険者ごとに計算した基礎課税額[医療分]、後期高齢者支援金等課税額[支援分]、介護納付金課税額[介護分](40歳以上65歳未満の方)の合計額です。

|

[基礎課税額]…国保加入者全員が対象 |

||

|---|---|---|

|

(対象者ごとの前年中合計総所得金額-43万円)×10.00% |

所得割額(1) |

(1)+(2)+(3)

|

|

加入者数×25,000円 |

均等割額(2) |

|

|

1世帯につき24,000円 |

平等割額(3) |

|

|

[後期高齢者支援金等課税額]…国保加入者全員が対象 |

||

|---|---|---|

|

(対象者ごとの前年中合計総所得金額-43万円)×2.54% |

所得割額(4) |

(4)+(5)+(6)

|

|

加入者数×6,100円 |

均等割額(5) |

|

|

1世帯につき5,000円 |

平等割額(6) |

|

|

[介護納付金課税額]…国民健康保険加入者のうち40歳以上65歳未満の方が対象 |

||

|---|---|---|

|

(対象者ごとの前年中合計総所得金額-43万円)×2.52% |

所得割額(7) |

(7)+(8)+(9)

|

|

40歳以上65歳未満の加入者数×7,200円 |

均等割額(8) |

|

|

1世帯につき4,200円 |

平等割額(9) |

|

国民健康保険税

A+B+C=年間国民健康保険税額

※課税限度額109万円

※年度途中に加入・喪失された方の分は、月割計算します。

国民健康保険税の控除

|

控除 |

控除額 |

摘要 |

|---|---|---|

|

基礎控除 |

43万円 |

所得割のもとになる所得から控除します。 (総所得金額及び山林所得の合計額が2400万円以下のすべての方) |

|

譲渡所得の特別控除 |

所得税・市県民税と同額 |

土地等の譲渡所得については、所得税・市県民税と同様に特別控除が適用されます。 |

|

専従者控除 |

所得税・市県民税と同額 |

専従者控除については、所得税・市県民税と同様に特別控除が適用されます。ただし、専従者として給与を受けている方について、給与所得として計算されます。 |

所得税・市県民税における障害者控除、扶養控除等は、国民健康保険税には適用がありません。

国民健康保険税の軽減制度

世帯の総所得による軽減措置

国民健康保険税には、世帯の総所得が一定以下である場合には均等割額と平等割額を軽減する措置があります。

軽減対象世帯は、課税時に自動的に減額の計算をしますので申請は不要です。

(令和7年度分)

|

軽減の種類 |

軽減対象となる世帯の合計総所得金額 |

|---|---|

|

7割軽減 |

43万円+10万円×(給与・年金所得者数-1)以下 |

|

5割軽減 |

43万円+(30.5万円×(被保険者数+特定同一世帯所属者数)+ 10万円×(給与・年金所得者数-1)以下 |

|

2割軽減 |

43万円+(56.0万円×(被保険者数+特定同一世帯所属者数)+ 10万円×(給与・年金所得者数-1)以下 |

特定同一世帯所属者とは

後期高齢者医療制度の適用(75歳年齢到達)により、国民健康保険の資格を喪失した方で、国民健康保険の資格を喪失後も継続して同一の世帯に所属する方。

世帯の中に、所得の有無にかかわらず、申告されていない方がいる場合は軽減措置の対象になりません。

未就学児に係る軽減措置

子育て世帯への経済的負担の軽減の観点から、令和4年4月1日から未就学児の基礎課税額[医療分]、後期高齢者支援金等課税額[支援分]の均等割額を軽減する措置があります。

軽減対象世帯は、課税時に自動的に減額の計算をしますので申請は不要です。

(未就学児1人に係る均等割)

|

区分 |

軽減前均等割額 (医療分+支援分) |

軽減後均等割額 (医療分+支援分) |

|---|---|---|

|

軽減なし世帯 |

31,100円 |

15,550円 |

|

7割軽減世帯 |

9,330円 |

4,665円 |

|

5割軽減世帯 |

15,550円 |

7,775円 |

|

2割軽減世帯 |

24,880円 |

12,440円 |

所得申告と国民健康保険税

国民健康保険税は加入者の前年中(1月~12月)の所得に基づいて計算されます。申告していただいた所得は所得割額計算のほか、軽減判定基準にもなりますので、前年中に収入がなかった方も必ず申告してください。

転入してこられた方の国民健康保険税

当初は所得割額以外を課税し、前住所地への所得照会の回答受領後に所得割額・軽減判定を含めて再計算をします。そのため、納付書が2回以上に分けて届く場合があります。

国民健康保険税の減免

下記の理由などにより、納付が困難であると認められる場合は、国民健康保険税を減免する制度があります。減免申請は納期限前7日前までに提出が必要ですのでお早めにご相談ください。

- 災害等により住宅などが全半壊・床上浸水といった損害を受けた場合

- 疾病、負傷又は障害等により失業し、就業の意思があるにもかかわらず、就業の見込みがなく所得が激減した場合

国民健康保険税の納期

年6回に分けて納付することになっています。(納期カレンダーをご覧ください。)

普通徴収の方

|

仮徴収 |

本徴収 |

||||

|---|---|---|---|---|---|

|

4月 |

6月 |

8月 |

10月 |

12月 |

2月 |

|

前年度税額の約6分の1ずつ |

年税額から仮徴収額を差し引いた額の4分の1ずつ |

||||

特別徴収(年金差引)の方

|

仮徴収 |

本徴収 |

||||

|---|---|---|---|---|---|

|

4月 |

6月 |

8月 |

10月 |

12月 |

2月 |

|

前年度の年税額の約6分の1ずつ |

年税額から仮徴収額を差し引いた額の3分の1ずつ |

||||

税金は納付期限内に納めましょう。

国民健康保険税は、加入者が思いがけない病気やケガをした時の医療費や出産育児一時金などの給付に充てられる大切な財源のひとつです。国民健康保険税が未納になっていると、本市の国民健康保険の健全な運営が出来なくなってきます。

国民健康保険税の納期限内の納付にご理解とご協力をお願いします。

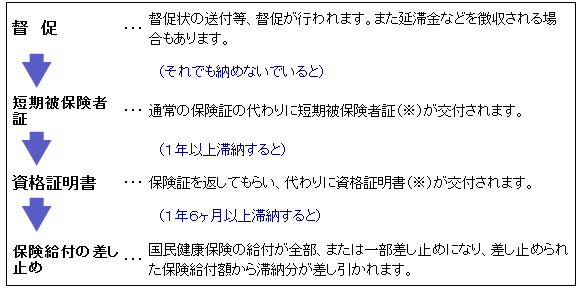

なお、特別な事情がないのに滞納した場合、次のような措置が講じられます。

短期被保険者証とは

通常の保険証より有効期間が短い(1~2ヶ月)保険証です。頻繁に更新手続きが必要になります。

資格証明書とは

国民健康保険の被保険者であることを証明するものです。医療機関で受診する場合は、医療費はいったん全額自己負担することになります。

納税相談をご利用ください。

病気など特別な事情により納付が困難な場合には、事情に応じて分納などの納税方法のご相談に応じます。お早めに税務課にご相談ください。

また月に1回(原則として第4日曜日の午前中)、串木野庁舎で税務課日曜窓口を開設しています。

国民健康保険税に関するQ&A

Q.私は社会保険(又は後期高齢者医療保険)に加入しているのに、なぜ国民健康保険税の納税通知書が私の名前で届いたのですか。

A.国民健康保険税は世帯主に対して課税しています。世帯主が社会保険等に加入している場合でも、ご家族の中に国民健康保険に加入している方がいらっしゃれば、世帯主宛に納税通知書を送付いたします。(この場合、世帯主は国民健康保険に加入していませんので、世帯主の分の国民健康保険税は含まれていません。)

Q.国民健康保険から社会保険に変わったのに、なぜ国民健康保険税の納税通知書が届いたのですか。

A.串木野庁舎健康増進課(市来庁舎市民課)で社会保険加入による国民健康保険の資格喪失の手続きはお済みですか。

会社では社会保険を取得する手続きは行いますが、国民健康保険の資格喪失の手続きまでは行いません。本人が手続きをされませんと市役所では把握できませんので、社会保険に加入した場合は、必ず下記のものを持参して国民健康保険の資格喪失の手続きをお願いします。国民健康保険税額は、手続き後に再計算して通知いたします。

- 社会保険証

- 国民健康保険証

Q.私は今年の3月末に会社を退職し現在無職ですが、なぜ国民健康保険税が高いのですか。

A.国民健康保険税は、世帯全体における国民健康保険の加入者数や加入者一人ひとりの前年中の所得を基に計算します。現在所得のない方でも前年所得があれば、その所得に応じた税額が課税されることになるため、国民健康保険税額が高くなることがあります。

Q.私は66歳ですが、なぜ介護納付金が課税されているのですか。

A.ご家族の中に40歳以上65歳未満の方がいらっしゃいませんか。いらっしゃればその方の分を国民健康保険税の中で課税しております。

Q.私は昨年社会保険の資格を喪失して国民健康保険に先月加入の届け出をしたのに、保険証をもっていなかった期間の納税通知書がきたのですが。

A.国民健康保険の資格は社会保険の資格を喪失した日まで遡って取得しますので、国民健康保険税も遡って課税されます。

Q.今のところ元気で、医療機関にも行かないのに、国民健康保険税を納めないといけませんか。

A.たとえ今は元気でもいつケガをするのか、また、いつ病気になるかわかりません。万一病気になると多額の医療費が必要になることもあります。国民健康保険は、そのような時心配なく治療を受けられるよう、加入者みんなで負担し合って納めていただいた国民健康保険税等により助け合っていく制度です。

Q.収入が少なく国民健康保険税が払えません。どうしたらよいですか。

A.国民健康保険税においては、申告に基づき、昨年の収入が少ない場合は、所得に応じて均等割額と平等割額について軽減(7割・5割・2割)措置があります。

なお、病気や失業など特別な事情により納付が困難な場合には、事情に応じて分納などの納税のご相談に応じます。お早めに税務課にご相談ください。

国民健康保険(税)についてのお問い合わせ

- 資格等について

〔串木野庁舎〕健康増進課保険給付係電話:0996-33-5613 - 国民健康保険税について

〔串木野庁舎〕税務課市民税係電話:0996-33-5616 - 納税相談について

〔串木野庁舎〕税務課管理収納係電話:0996-33-5615

お問い合わせ

より良いウェブサイトにするためにみなさまのご意見をお聞かせください

Copyright © Ichikikushikino City All Rights Reserved.